Perché investire nel private equity?

Per decenni, le caratteristiche del private equity hanno reso l´asset class una proposta interessante per coloro che potevano parteciparvi. Ora che l'accesso al private equity si sta aprendo a un maggior numero di investitori individuali, il potenziale non sfruttato sta diventando una realtà. Quindi la domanda da considerare è: perché dovrebbe investire?

Cominciamo con le argomentazioni principali per investire nel private equity:

- Come e perché i rendimenti del private equity sono stati storicamente più elevati rispetto ad altri asset, a diversi livelli.

- Come l'inclusione del private equity in un portafoglio influisce sul profilo rischio-rendimento, aiutando a diversificare contro il rischio di mercato e ciclico.

Quindi, illustreremo alcune considerazioni e rischi chiave per gli investitori in private equity.

1. Rendimenti più elevati

Una delle ragioni principali per introdurre il private equity in un portafoglio è il potenziale di aumento del rendimento complessivo del portafoglio. A questo proposito, la ricerca mostra che i rendimenti del private equity si confrontano bene a diversi livelli, che tratteremo qui: rispetto al mercato azionario pubblico, rispetto ad altre classi di attività del mercato privato, tra i quartili e quando vengono aggiunti a un portafoglio.

Private equity contro public equity

Forse conoscete l' eterna questione se i rendimenti dei private equity abbiano storicamente superato quelli dei titoli azionari pubblici. La risposta semplice è: sì, con un margine significativo.

Di seguito sono riportati ulteriori confronti.

Private equity contro altre asset classes

Quando si tratta di introdurre un nuovo asset in un portafoglio, la considerazione più importante è il profilo di rischio-rendimento di quell'asset stesso.

Storicamente, il private equity ha registrato rendimenti simili a quelli delle azioni dei mercati emergenti e superiori a quelli di tutte le altre classi di attività tradizionali. La sua volatilità relativamente bassa² e i suoi rendimenti elevati costituiscono un profilo di rischio-rendimento convincente.³

Performance tra quartili

Ogni fondo di private equity ha un obiettivo di rendimento particolare e una strategia specifica per raggiungerlo, quindi non sorprende che i rendimenti dei fondi varino molto. In effetti, i quartili dei fondi di private equity presentano la gamma di rendimenti più ampia tra tutte le classi di attività alternative, come si può vedere di seguito.

Detto questo, il rendimento del quartile superiore per le annate del private equity tra il 2007 e il 2017 è stato superiore a qualsiasi altro di oltre il 7%, mentre il quartile mediano è stato superiore a tutte le altre classi di attività di almeno il 4%.⁴

Ne consegue che la selezione dei fondi è fondamentale. In Moonfare, eseguiamo un rigoroso processo di selezione e due diligence per tutti i fondi elencati sulla piattaforma.

Come il private equity influisce sui rendimenti del portafoglio

L'effetto dell'aggiunta di private equity in un portafoglio dipende, come sempre, dal portafoglio stesso. Tuttavia, uno studio di Pantheon del 2015⁵ ha suggerito che l'inclusione del private equity in un portafoglio di puro public equity può sbloccare il 3,16% di rendimenti in eccesso annualizzati ("alfa").

Analizzeremo la costruzione di un portafoglio di private equity Come costruire un portafoglio diversificato? Tuttavia, per avere un'idea semplificata di come l'inclusione del private equity possa influire sui rendimenti complessivi, possiamo dare un'occhiata ai modelli di vari portafogli campione. Il grafico seguente illustra come l'introduzione del private equity in un portafoglio di azioni e obbligazioni quotate in borsa influisca sui profili di rischio-rendimento.

Perché i rendimenti storici del private equity sono più alti?

Abbiamo introdotto in dettaglio le caratteristiche uniche del private equity nella sezione Cos'è il private equity? Queste caratteristiche rendono l'asset class fondamentalmente diversa dall'equity pubblico, in modi che possono far salire i rendimenti a livello di fondo o di portafoglio:

- Accesso alle opportunità: Il pool di società disponibili per l'investimento nei mercati pubblici è limitato e ogni società negoziata deve affrontare un enorme controllo. Indipendentemente dal fatto che si sia d'accordo o meno sul fatto che i mercati pubblici possano essere veramente 'efficienti', nel momento in cui un'azienda viene quotata in borsa è probabile che il suo valore sia già stato riconosciuto, facendo salire il prezzo. D'altra parte, le migliori società di private equity hanno accesso a un bacino ancora più grande di opportunità sconosciute che non sono sottoposte allo stesso controllo, oltre alle risorse per eseguire una due diligence su di esse e identificare quelle in cui vale la pena investire. Investire al piano terra comporta un rischio maggiore, ma per le aziende che hanno successo, il fondo beneficia di rendimenti più elevati.

- Partecipazione attiva, che aggiunge valore: Quando un investitore acquista azioni di una società pubblica, il livello di controllo che acquisisce è marginale. Se sceglie di non esercitare i diritti di voto, si riduce a zero. Quando una società di private equity investe, assume quasi sempre un livello di proprietà attiva. Si va dalla consulenza e dall'assistenza alla ristrutturazione completa e alla gestione dell'azienda. Le società di private equity più grandi dispongono di team specializzati nella creazione di valore che si dedicano a un unico obiettivo: aggiungere attivamente valore per aumentare il più possibile il rendimento nel lungo periodo.

- Allineamento degli interessi: Per quanto riguarda la gestione attiva, il cugino più prossimo di un fondo di private equity è un fondo di public equity. Entrambi i gestori di fondi azionari pubblici e privati si impegnano a investire una percentuale del fondo, ma rimane un problema ben noto di allineamento degli interessi per la gestione dei fondi azionari pubblici: il 'problema dell'agente principale'.

Quando un investitore (il 'principale') assume un gestore di fondi pubblici per prendere il controllo del suo capitale (come 'agente'), delega il controllo al gestore mantenendo la proprietà delle attività. In molti fondi pubblici, il gestore guadagna una commissione indipendentemente dall'andamento del fondo, mentre l'investitore mantiene la responsabilità per eventuali perdite. Nel caso del private equity, il General Partner non guadagna solo una commissione di gestione. Guadagna anche una percentuale dei profitti del fondo sotto forma di "carry" (di solito il 20%). Questo assicura che gli interessi del gestore siano allineati con quelli degli investitori.

I fondi di private equity mitigano anche un'altra forma di problema di agente principale. Possiamo anche considerare la direzione dell'azienda come un 'agente', incaricato di gestire l'azienda per gli investitori. Un investitore in azioni pubbliche vuole una cosa sola: che la direzione aumenti il prezzo delle azioni e/o paghi i dividendi. L'investitore ha poco o nessun controllo sulle decisioni. Abbiamo mostrato in precedenza come molte strategie di private equity - in particolare i buyout di maggioranza - assumano il controllo della gestione dell'azienda, assicurando che il valore a lungo termine dell'azienda venga prima di tutto, aumentando il rendimento dell'investimento nel corso della vita del fondo.

2. Diversificazione e mitigazione del rischio

La moderna teoria del portafoglio ci dice che dovremmo ridurre il più possibile il rischio aziendale e finanziario attraverso la diversificazione, che si ottiene meglio selezionando attività che hanno rendimenti interessanti a lungo termine ma che presentano una correlazione piuttosto bassa tra loro. Il private equity può quindi contribuire a diversificare un portafoglio, mitigando sia il rischio del mercato pubblico che il rischio ciclico.

Rischio del mercato pubblico

Diversificare all'interno dell'universo azionario pubblico utilizzando fattori come la capitalizzazione può ridurre il rischio idiosincratico, ma lascia comunque un portafoglio composto da attività altamente correlate. Per ottenere una maggiore riduzione del rischio del portafoglio, dovremmo cercare attività con una minore correlazione con il mercato pubblico.

I fondi di private equity rappresentano una classe di attività che offre una minore correlazione con i movimenti del mercato pubblico. Mentre le condizioni economiche possono influenzare la performance delle società in portafoglio a livello fondamentale, i gestori di private equity cercano di creare valore a lungo termine investendo il capitale direttamente in società private e lavorando poi con queste ultime per garantire che il loro capitale venga utilizzato in modo efficace per aumentare il valore. Ciò si contrappone agli investimenti azionari pubblici, che rappresentano transazioni secondarie che beneficeranno maggiormente della crescita economica in corso.

Poiché gli investimenti di private equity adottano un approccio a lungo termine per capitalizzare nuove imprese, sviluppare modelli di business innovativi e ristrutturare aziende in difficoltà, tendono a non avere correlazioni elevate con i fondi di public equity, rendendoli un diversificatore desiderabile nei portafogli di investimento.

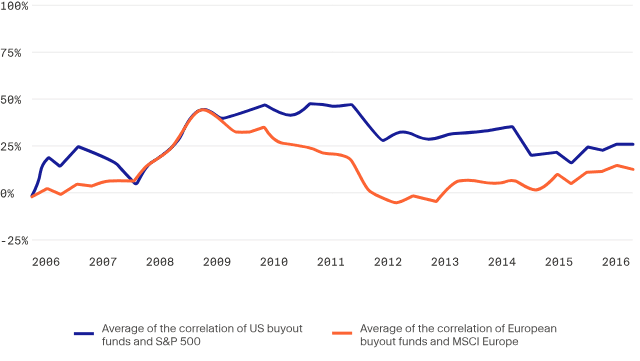

In particolare, il grafico seguente mostra la correlazione media tra i singoli fondi di buyout e il relativo mercato pubblico geografico dal 2001.

Consideriamo gli Stati Uniti. Anche in un mercato altamente integrato e interconnesso, con aziende che risentono delle stesse condizioni economiche, fiscali e monetarie, la correlazione tra i fondi di private equity buyout e le azioni pubbliche non ha raggiunto il 50% dal 2001.

In Europa - un mercato molto più frammentato - la correlazione tra i fondi di buyout e le azioni pubbliche è molto più bassa nello stesso periodo, a volte negativa.

Rischio ciclico

Poiché i fondi di private equity hanno un controllo molto maggiore sulle aziende in cui investono, possono prendere decisioni più attive per reagire ai cicli di mercato, sia che si avvicinino a un periodo di boom che di recessione. Il risultato è che i fondi di private equity hanno maggiori probabilità di resistere alle flessioni.

Prendiamo il grafico qui sopra. Oltre al rendimento costantemente più elevato del private equity per questi fondi pensione, il calo del mercato a seguito della recessione del 2007-2009 è stato percepito più tardi, con un rimbalzo più rapido. Inoltre, mentre i mercati pubblici hanno ristagnato durante il 2011 e il 2014, i rendimenti del private equity hanno continuato a registrare performance positive.

Le società di private equity che si concentrano sulla creazione di valore sono ben posizionate per sovraperformare i gestori di azioni pubbliche nelle fasi di ribasso del mercato. La ricerca McKinsey ha rilevato che le aziende con team di creazione di valore hanno sovraperformato significativamente le altre durante e dopo la crisi finanziaria globale del 2008, ottenendo rendimenti superiori di circa il cinque percento (23%) rispetto alle aziende senza gruppi di gestione del portafoglio (18%)⁸.

L'effetto del private equity sul rischio del portafoglio

Vale la pena sottolineare che è improbabile che l'inclusione del private equity riduca il rischio complessivo del portafoglio. Nella sottosezione 'Come il private equity influisce sui rendimenti del portafoglio', abbiamo visto come l'inclusione del private equity in un portafoglio campione abbia aumentato il rendimento complessivo, ma anche il rischio complessivo.

Detto questo, se esaminiamo lo stesso tipo di esempio in modo diverso, possiamo vedere che l'inclusione del private equity aumenta il rendimento in modo sproporzionato rispetto all'aumento del rischio. Prendiamo l'illustrazione qui sotto: una serie di portafogli campione costruiti con benchmark di azioni pubbliche, reddito fisso e private equity tra il 1994 e il 2019.

Das traditionelle 60/40-Portfolio aus Aktien und festverzinslichen Anlagen hatte ein Risikoniveau von 9,4% bei einer Rendite von 8,5%. Durch die Aufnahme einer Allokation in Private Equity stieg das Risiko des Musterportfolios auf 11,1 % - aber auch die Rendite stieg auf den gleichen Wert.⁹

Questo è solo un esempio basato su un portafoglio teorico, ma dimostra come sia possibile utilizzare l'allocazione in private equity per diversificare un portafoglio e consentire una maggiore modulazione del rischio e del rendimento.

¹ Cambridge Associates, 30. Juni 2018; MSCI Equity Index neben der internen Rendite für den Global Private Equity Index (gepoolte Rendite), annualisiert über 5-, 10-, 15- und 20-Jahres-Zeiträume.

² Die geringere Volatilität von Private Equity lässt sich teilweise durch die fehlende Verpflichtung zur Mark-to-Market-Bewertung der täglichen Daten erklären. Harris, Robert S., Tim Jenkinson, und Steven N. Kaplan. 2014. "Private Equity Performance: What Do We Know?" Journal of Finance 69(5).

³ https://www.kkr.com/global-perspectives/publications/wisdom-compounding-capital

⁴ McKinsey Global Private Markets Review 2021, April 2021 https://www.mckinsey.com/~/media/mckinsey/industries/private%20equity%20and%20principal%20investors/our%20insights/mckinseys%20private%20markets%20annual%20review/2021/mckinsey-global-private-markets-review-2021-v3.pdf

⁵ https://www.pantheon.com/wp-content/uploads/2015/03/Should-An-Investors-Portfolio-Contain-Private-Equity.pdf

⁶ Neuberger Berman, FactSet. Die Grafik zeigt die gemischten Portfoliorenditen über 25 Jahre bis zum 30. Juni 2018. Sie geht von einer vierteljährlichen Anpassung an die angegebene Allokation aus (z.B. 70% Anleihen, 25% Aktien, 5% Private Equity. Anleihen, Aktien und Private Equity werden durch den Bloomberg Barclays U.S. Aggregate Index, den S&P 500 und den Cambridge Associates LLC U.S. Private Equity Index repräsentiert. Die Indizes werden nicht verwaltet und sind nicht für Direktanlagen verfügbar.

⁷ https://www.capdyn.com/Customer-Content/www/news/PDFs/diversify-your-portfolio-with-private-equity.pdf

⁸ https://www.mckinsey.com/industries/private-equity-and-principal-investors/our-insights/lessons-for-private-equity-from-the-last-downturn

⁹ https://www.icapitalnetwork.com/insights/private-equity/evaluating-the-impact-of-private-equity-in-a-60-40-portfolio/